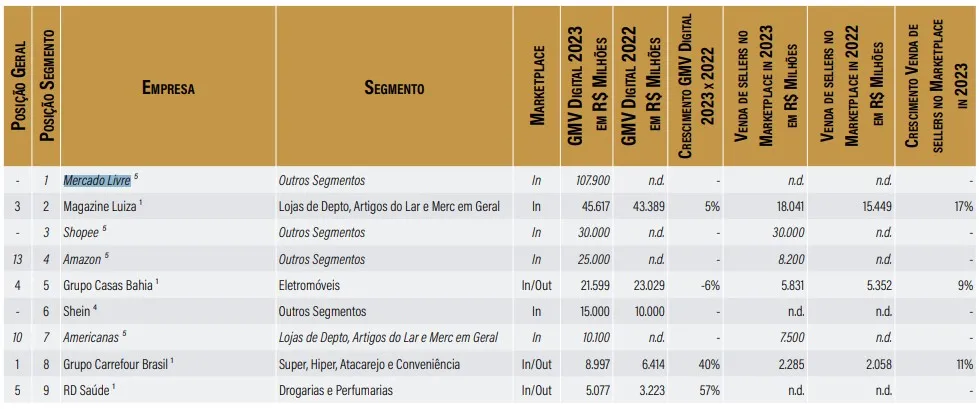

A edição 2024 do Ranking CIELO-SBVC 300 Maiores Empresas do Varejo Brasileiro, divulgada pela Sociedade Brasileira de Varejo e Consumo (SBVC), destacou um crescimento significativo do setor varejista no Brasil em 2023. No ano de 2022, por exemplo, o Mercado Livre apresentava um faturamento de R$80,5 bilhões, enquanto no novo relatório seu GMV foi de R$107,9bi.

Segundo o estudo, as 300 maiores varejistas do país movimentaram R$ 1,129 trilhão, um aumento de 7,9% em relação ao ano anterior. Esse montante representa 10,35% do PIB brasileiro, evidenciando a importância do setor para a economia nacional.

O crescimento foi ainda mais expressivo entre as 216 empresas que divulgaram seus faturamentos tanto em 2022 quanto em 2023, registrando um aumento de 11,4%, muito acima dos índices do Varejo Restrito e do Varejo Ampliado, que cresceram 4,1% e 5,3%, respectivamente, segundo o IBGE.

Carrefour liderou faturamento na casa dos bilhões

Apesar de não alcançar a expansão de dois dígitos observada nos três anos anteriores, o varejo continuou superando o desempenho da economia brasileira, que teve um crescimento de 2,9% em 2023, marcando o sétimo ano consecutivo em que o setor varejista supera a média nacional.

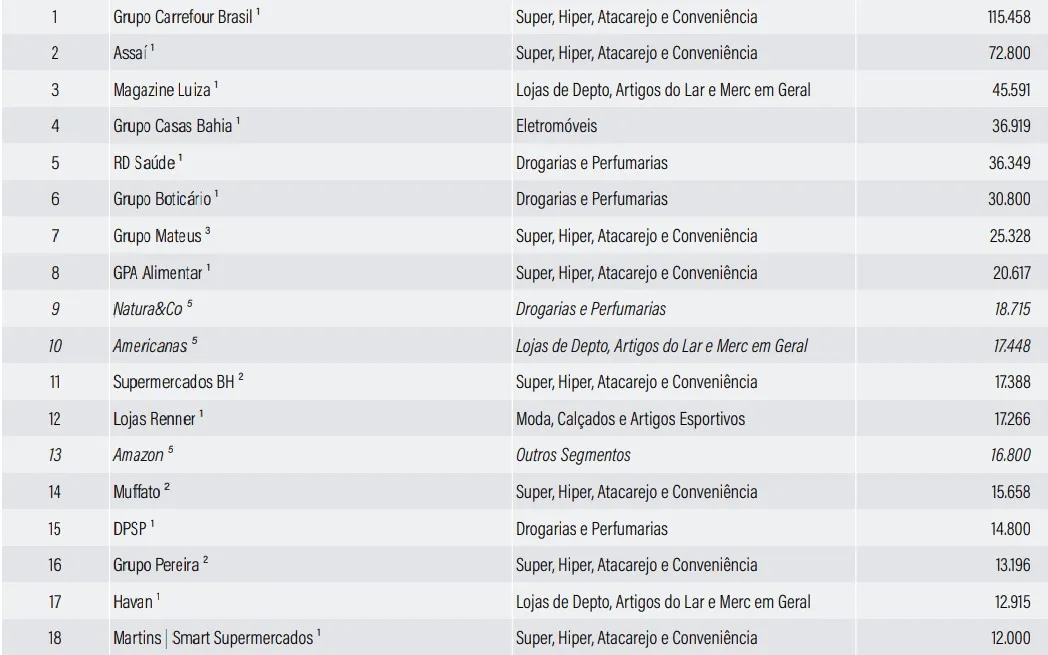

O Carrefour manteve sua liderança no ranking, registrando um faturamento bruto de R$ 115,4 bilhões. As cinco maiores empresas do varejo brasileiro — Carrefour, Assaí, Magazine Luiza, Grupo Casas Bahia e RD Saúde — somaram juntas R$ 307,1 bilhões, correspondendo a 27,2% do faturamento das 300 maiores empresas e 11,2% do total do Varejo Ampliado no Brasil.

As dez maiores empresas do ranking foram responsáveis por 37,2% do faturamento total, acumulando R$ 420 bilhões.

Desafios da digitalização do varejo

A digitalização no varejo segue em ritmo acelerado, com o número de empresas operando e-commerce aumentando de 162 para 217 nos últimos quatro anos. A pandemia trouxe uma transformação digital acelerada para o varejo, impulsionando uma maturidade digital entre os consumidores no período de 2020 a 2021.

No entanto, os dois anos seguintes apresentaram desafios econômicos, e as empresas concentraram esforços em controlar despesas e investimentos. Essa mudança de foco afetou as vendas digitais, que passaram de uma agenda voltada para o crescimento para uma busca por lucratividade.

Tal abordagem incluiu a melhoria das margens de lucro e a redução de subsídios para fretes e parcelamentos sem juros. Em 2023, o comércio eletrônico registrou um crescimento nominal de apenas 0,7%, de acordo com dados da NielsenIQ, enquanto a inflação no período foi de 4,6%. A penetração digital atingiu 12,8%, com uma base de 108 milhões de consumidores online.

Transformação do varejo com o online

O impacto da aceleração digital provocada pela pandemia foi duradouro, com 72% das empresas do ranking atual vendendo online. Trata-se de um salto significativo em relação ao ranking de 2016, quando apenas 37% das empresas tinham presença digital. Entre as empresas de segmentos não alimentares, a penetração digital agora é de 94%, comparado a 69% em 2016.

Mesmo com a desaceleração das vendas online, a transformação digital no varejo brasileiro continua em ascensão, com aproveitamento de dados e melhoria da experiência do cliente. O uso do WhatsApp como canal de vendas tornou-se uma tendência consolidada. Em uma amostra de 214 empresas, 46% utilizam o aplicativo para vendas — o índice sobe para 65% entre empresas de segmentos não alimentares. Destaque para 73% das empresas de materiais de construção e 68% de drogarias e perfumarias que adotaram essa estratégia.

Além disso, grandes marketplaces continuam a expandir sua escala e relevância nas vendas digitais. As seis maiores plataformas — Mercado Livre, Magazine Luiza, Shopee, Amazon, Casas Bahia e Shein — foram responsáveis por 85,5% das vendas online no Brasil em 2023. A adesão das empresas a esses marketplaces segue em alta, com 108 delas já operando em plataformas de terceiros.

O estudo na íntegra pode ser baixado aqui.