Uma diferença fundamental: a maioria das empresas da velha geração simplesmente jogava o jogo de oferecer uma abundância de produtos e de usar publicidade online para adquirir clientes. Com o passar dos anos, a aquisição de clientes tornou-se mais cara e os clientes tornaram-se mais exigentes quanto à qualidade dos produtos e serviços.

TikTok Shop, Temu e SHEIN, no entanto, são diferentes, cada um à sua maneira, capturando uma peça-chave da cadeia de valor.

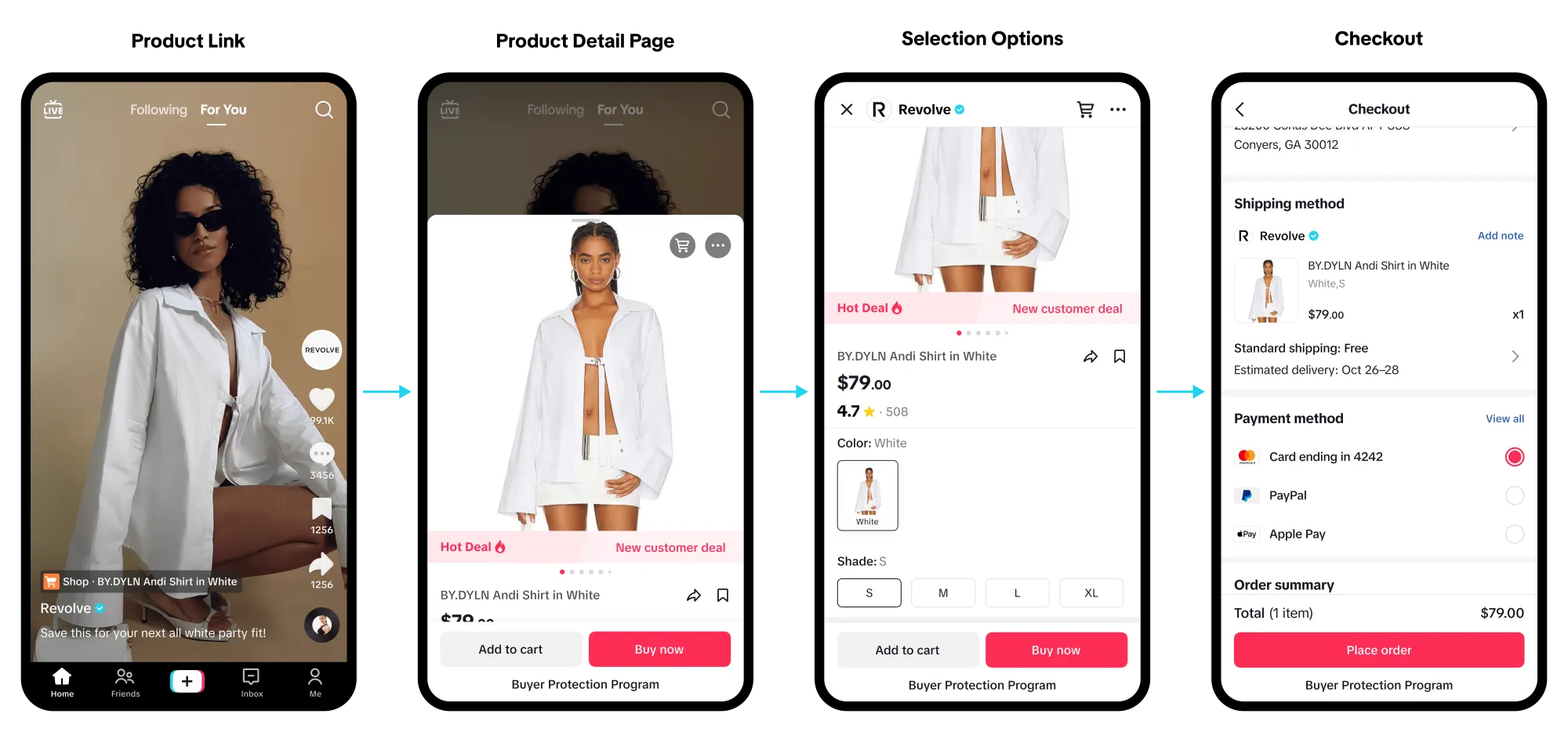

A TikTok Shop aproveita a grande e fixa base de usuários do TikTok. O TikTok tem agora perto de 2 bilhões de usuários ativos mensais em todo o mundo, 150 milhões dos quais estão nos EUA – perto de metade da população dos EUA. A TikTok Shop não precisa gastar um centavo para adquirir clientes quando pode converter usuários do TikTok em usuários de comércio eletrônico.

Temu, por outro lado, opera um modelo de “consignação completa”. Vende produtos direto de fabricantes/distribuidores aos consumidores. Isto permitiu à Temu oferecer uma grande variedade de produtos a baixos custos para os consumidores.

Tanto a TikTok Shop quanto a Temu aprimoraram extensivamente seus modelos de negócios por meio de suas operações irmãs no mercado interno da China – Douyin e Pinduoduo, respectivamente.

Ambos também perturbaram a ordem do mercado do comércio eletrônico na China. A Atual estimativa é que o share de mercado da Alibaba na China tenha diminuído de 80% para 48% nos últimos sete anos, enquanto Pinduoduo e Douyin conquistaram coletivamente 30% do mercado.

A SHEIN, por outro lado, sempre foi um player puramente transfronteiriço focado na moda. Mas que ao longo dos anos vem mudando o seu modelo de negócio incorporando na oferta de produtos na plataforma: produtos feitos por fabricantes locais, além de sellers locais que passam a vender no seu marketplace, como acontece aqui no Brasil. Isso permite que a SHEIN tenha um ciclo do design ao consumidor de menos de duas semanas e adicione milhares de novos produtos à sua loja todos os dias.

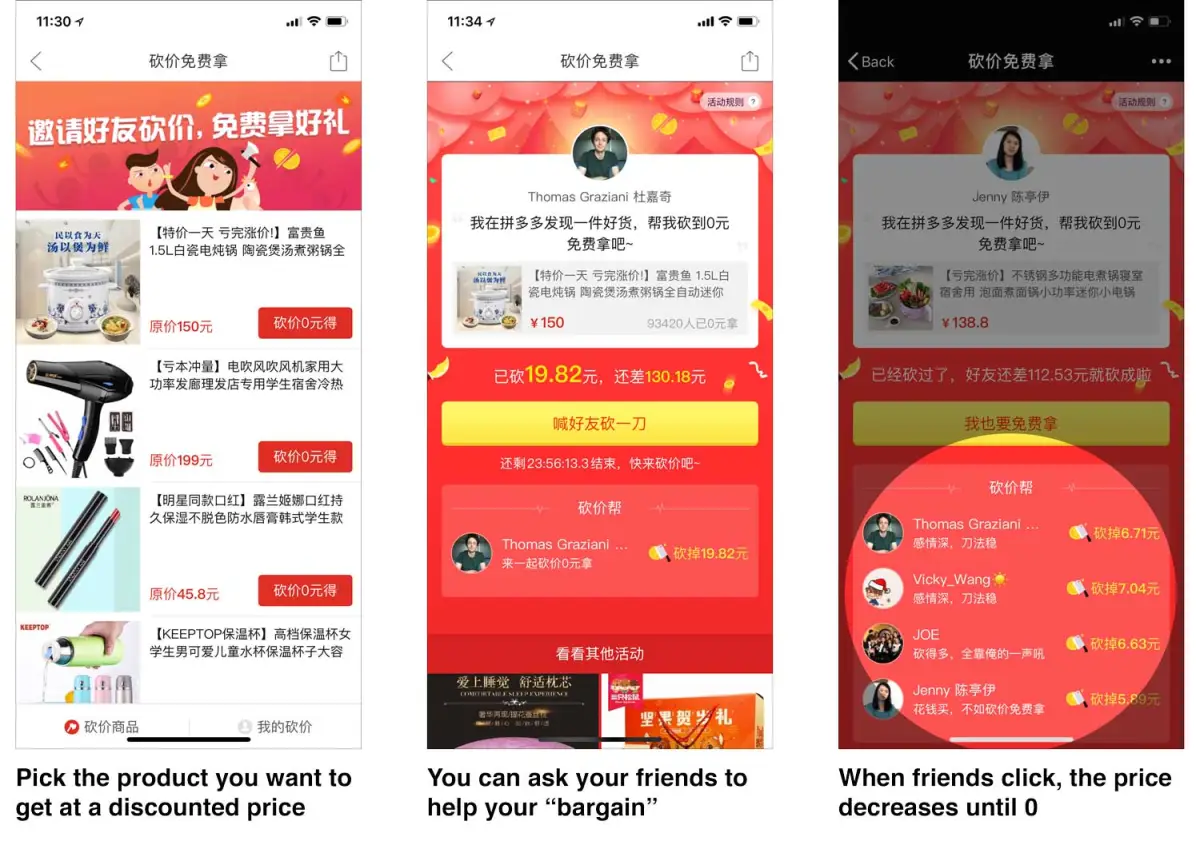

Cada um do trio adquiriu e alavancou uma especialidade para crescer. Quando o Pinduoduo surgiu pela primeira vez na China, empresas tradicionais como Alibaba e JD desprezaram-no por vender produtos baratos e sem marca. Em novembro de 2023, a capitalização de mercado do PDD ultrapassou brevemente a do Alibaba.

A Alibaba passou a levar a concorrência muito a sério, um fator-chave que levou à maior reestruturação do grupo na história no ano passado. O Alibaba também está replicando o modelo de remessa completa da Temu para suas plataformas AliExpress e Lazada.

Embora seja incerto se conseguirão o mesmo truque nos mercados ocidentais devido a diferenças de timing e de circunstâncias, os operadores históricos como a Amazon deveriam ter a mesma cautela que a Alibaba e a JD deveriam ter em meados da década de 2010.

Temu faz parte de uma nova geração de players chineses que estão revolucionando o cenário do comércio eletrônico nos mercados ocidentais. Depois de estrear nos EUA em setembro de 2022, estará disponível em 56 países desde março. A plataforma gera US$ 2 bilhões em vendas por mês, número que vem crescendo. O que vem mais por aí com a perspectiva de chegada por aqui do Temu este ano? Vamos acompanhar!