De acordo com a segunda edição do estudo “Segurança do Consumidor Digital e Fraudes no Varejo”, lançado em fevereiro, pela Sociedade Brasileira de Varejo e Consumo, 31% dos brasileiros já foram vítimas de fraudes com cartões de crédito.

Os cartões dos consumidores finais são frequentemente alvo de golpistas, que conseguem acessar seus dados ou cloná-los para o uso fraudulento em compras virtuais de produtos de grande demanda no mercado, facilitando sua rápida revenda.

Até que o consumidor identifique a compra indevida em sua fatura e acione a instituição emissora do cartão, muitas vezes, o estabelecimento que vendeu o produto já fez a entrega.

Dessa forma, o negócio acaba arcando com o prejuízo financeiro, já que o banco emissor faz a devolução do dinheiro para o consumidor que foi lesado.

Quando esse cenário se torna recorrente, o empreendimento pode sofrer sanções das bandeiras de cartão, que são reguladoras do mercado, como o descredenciamento para aceitar pagamentos virtuais.

O que fazer nesse cenário?

A tecnologia antifraude desempenha um papel crucial na prevenção e detecção de transações fraudulentas, oferecendo uma defesa eficaz contra o uso indevido de dados de cartão de crédito.

Segundo o Mapa da Fraude da ClearSale, no primeiro semestre de 2023, ocorreram 2 milhões de tentativas de fraudes no ecossistema de e-commerce do Brasil. Com o uso de sistemas antifraude para bloqueá-las, foi evitado um prejuízo de R$ 2,5 bilhões.

Como funciona o antifraude?

O antifraude é uma tecnologia que trabalha a partir de Machine Learning e Inteligência Artificial, identificando padrões de compra e bloqueando possíveis tentativas de golpe.

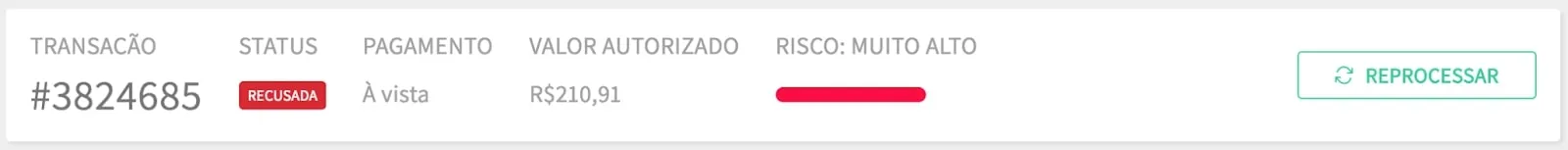

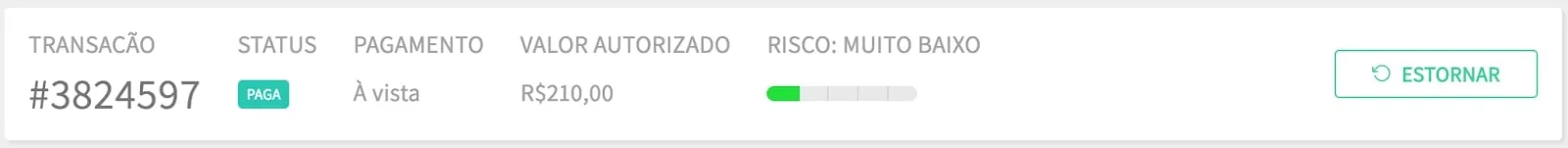

Com essa ferramenta, são analisadas todas as compras feitas via cartão de crédito e é atribuído um grau de risco em relação ao potencial de golpe. A partir disso, as transações são aprovadas ou bloqueadas.

Essa análise, na maioria dos casos, é feita em questão de segundos e de forma imperceptível para o consumidor final. Assim, a experiência de compra de um cliente idôneo não é prejudicada.

Vale lembrar que o antifraude não é a única camada do fluxo de uma transação digital que pode recusar uma compra. Saiba mais sobre o assunto no artigo: pagamento recusado em e-commerce: principais motivos e como aumentar a conversão.

Impacto do antifraude na conversão de pagamentos

É bem provável que a esta altura você ainda esteja se perguntando se usar o antifraude é uma boa ideia. Afinal, ele tem potencial para impactar um indicador extremamente estratégico para qualquer negócio digital: a conversão de pagamentos.

Mas vale destacar que a queda da conversão a partir da implementação de um antifraude é um cenário esperado e saudável, visto que a tecnologia passa a recusar algumas vendas potencialmente fraudulentas, aprovando somente as transações idôneas.

Como já mencionado, o antifraude trabalha com uma tecnologia de machine learning, que permite que seus sistemas aprendam conforme o uso e tornem-se cada vez mais assertivos e refinados.

Ainda assim, é importante que o lojista trabalhe a quatro mãos com seus fornecedores, para garantir um bom aproveitamento da ferramenta, mas sem comprometer a performance do negócio.

Além disso, outros pontos devem ser observados no momento de escolher o antifraude ideal para um bom desempenho, falaremos dele mais adiante.

Antifraude do Pagar.me

Com o Pagar.me, tecnologia de pagamento digital e omnichannel do Grupo StoneCo., lojistas de diversos segmentos e portes podem contar com antifraude integrado diretamente ao meio de pagamento. Um grande diferencial da solução é a personalização por nicho de mercado.

Com uma vasta gama de clientes em seu portfólio, a solução antifraude do Pagar.me já tem uma inteligência de dados voltada para as especificidades de vários modelos de negócio. Dessa forma, desde o primeiro dia consegue ser muito mais assertivo em suas análises.

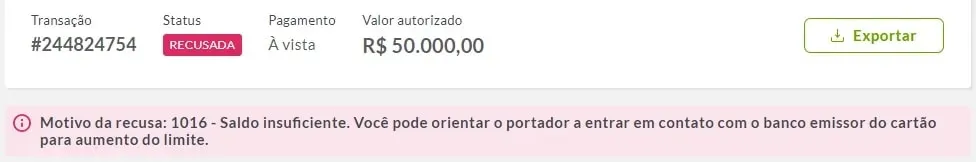

Motivos de recusa

Além do antifraude integrado, outro diferencial da tecnologia do Pagar.me é a transparência em relação aos motivos de recusa. No dashboard do Pagar.me, é possível entender o que motivou a recusa de cada uma das transações. Assim, os lojistas podem criar planos de ação para reverter o cenário.

Por exemplo: caso a transação seja recusada por falta de limite no cartão do cliente, é possível fazer contato ativo com o mesmo, sugerindo que ele tente fazer a compra novamente por outro método de pagamento.

Além disso, a empresa oferece serviços complementares, como é o caso da análise manual e da garantia de fraude.

Análise manual

A análise manual é um serviço de antifraude que pode ser contratado à parte com o objetivo de incrementar a conversão de vendas e a assertividade das análises.

Com ele, todas as análises potencialmente fraudulentas passam pela análise manual de especialistas em fraude. As análises são feitas em até 48 horas, por meio do uso de dados primários e secundários, e, quando necessário, é feito contato ativo com o consumidor para validar a idoneidade da transação.

Os diferenciais desse serviço são:

- Tecnologia: todos os processos e tecnologias para as análises são proprietários, incluindo modelagem, análise de dados e performance;

- Big data: o Pagar.me tem uma adquirente in house, a Stone, o que viabiliza o acesso de seus especialistas a uma ampla base de dados primários para análises ainda mais completas e assertivas - tanto na análise automática quanto na manual;

- Atendimento: a equipe de análise manual é altamente treinada e qualificada para investigar transações suspeitas com rapidez e eficiência. Além disso, o contato entre a empresa e seus clientes é 100% humano, garantindo proximidade para que o trabalho seja feito a quatro mãos, trazendo mais assertividade para as análises;

- Performance: o Pagar.me conta ainda com um time de performance, que trabalha 24/7, com foco em analisar o desempenho dos negócios e traçar planos de ação em tempo real para maximizar as vendas;

- Apoio em contestações: se um negócio que conta com o serviço de análise manual sofrer um pedido de chargeback, a empresa oferece todo o apoio necessário para a disputa, fornecendo documentos, materiais e assessoria.

Garantia de fraude

Com o serviço adicional de garantia de fraude que pode ser contratado a parte, caso o negócio sofra algum pedido de chargeback decorrente de fraude, o Pagar.me cobre o valor da transação, evitando prejuízos financeiros aos lojistas.

Vale destacar ainda que a garantia de fraude é um serviço atrelado à análise manual. Dessa forma, as transações suspeitas que forem analisadas pelo antifraude automático podem ser direcionadas para a análise manual, garantindo maior performance e assertividade do produto.

Para saber mais sobre o antifraude do Pagar.me e outras soluções oferecidas, visite o site da empresa.